3月水泥产量大增,需求全面回暖了吗?

近日,国家统计局公布了3月份经济数据,一季度GDP增速4.5%,超越市场一致预期的4.0%水平;水泥工业方面,1-3月份水泥产量累计40234万吨,同比增长4.1%,其中3月水泥产量20580万吨,同比大增10.4%。面对如此亮眼的经济成绩单和水泥产量的超预期增加,水泥需求全面回暖的声音时有响起,然而事实果真如此吗?

一、基建增速高位 拉动水泥需求

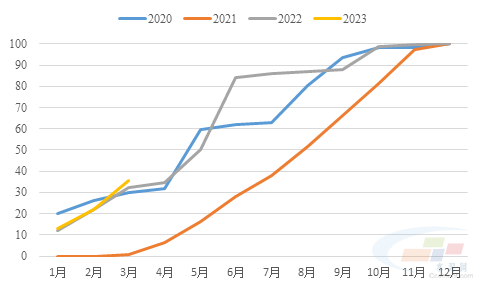

2023年,投资对稳定宏观经济大盘仍发挥重要作用。根据今年“两会”安排,新增专项债额度为3.8万亿元,新增额度为历年之最,“全力拼经济”热潮下各地政府加快专项债发行进度,2023年一季度,专项债发行额度为1.36万亿元,发行进度占比全年35.71%,财政支出继续前置,这为基建项目建设提供源源不断的资金支撑。

图1:2023年一季度专项债发行进度较快(%)

数据来源:水泥大数据(https://data.ccement.com/)

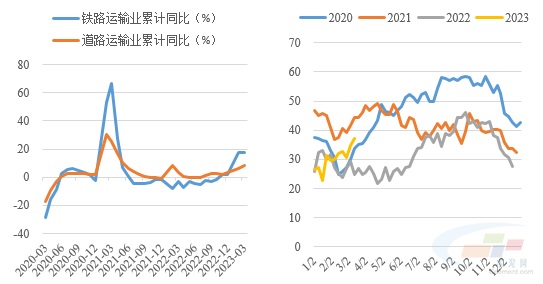

在政策利好和资金支持下,一季度基建投资保持高位,对水泥需求拉动明显。数据显示,2023年1-3月,基建投资同比增速8.8%(狭义),比去年同期加快0.3个百分点,特别是与水泥需求关系较大的道路运输业和铁路运输业增速明显加快,二者增速分别为8.5%、17.6%,远超同期增速水平。疫情消退下,实物工作量加快形成,从高频数据石油沥青装置开工率看(道路建设是沥青下游需求的主要领域),3月份以来加快提升,并高于同期水平,这也从侧面印证了道路建设实物工作量正加速形成。一季度基建特别是交通道路建设领域发力对水泥需求形成较强支撑。

图2:道路运输业、铁路运输业增速较高 图3:石油沥青装置开工率高于同期(%)

数据来源:水泥大数据(https://data.ccement.com/)

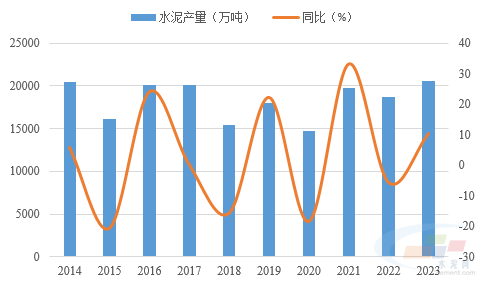

二、同期疫情干扰 水泥产量基数较低

2022年3月,全国水泥产量18655万吨,同比下降5.6%。2022年春节比2021年早10天,按照正常复工节奏,2022年3月水泥需求应好于2022年同期,但当时全国疫情此起彼伏,并且愈演愈烈,严重干扰了需求的恢复进程,这致使水泥产量不升反降。低基数也是导致2023年3月水泥产量同比增速较高的一个重要因素。

图4:2022年3月水泥产量较低

数据来源:水泥大数据(https://data.ccement.com/)

三、磨机运转率升高 供应增加明显

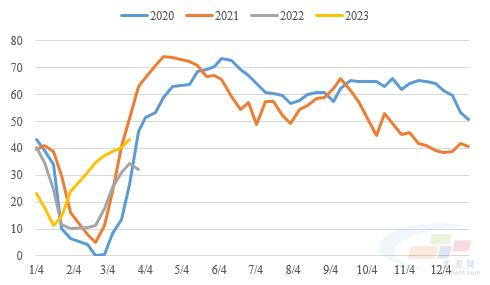

今年春节较早,进入2月份后下游复工节奏较快,随着需求逐步恢复,磨机运转率呈现快速提升态势,特别是到了3月中下旬后,多地陆续结束错峰停窑,磨机运转率进一步升高,截至3月底,全国磨机运转率为43.42%,较同期提高8.91个百分点,生产端供应增加明显。

图5:2023年3月磨机运转率迅速提升并高于同期(%)

数据来源:水泥大数据(https://data.ccement.com/)

四、当前需求仍较一般 全年不宜过分乐观

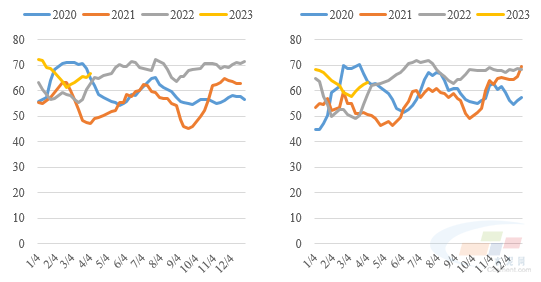

尽管当前水泥行业需求呈现恢复态势,但仍未达到往年正常水平,需求表现比较平淡,同时供应端生产的恢复节奏明显快于需求端,3月水泥产量的大幅增加并不能如实反映需求端的转好程度。水泥大数据显示,3月以来水泥、熟料库容比逐步升高,目前二者分别为66.92%、63.07%,达到同期的绝对高位水平,行业高库存问题需要特别警惕,这将对今年行情的走势产生较大影响。

从宏观上看,尽管一季度经济数据超预期,经济回暖势头不改,但复苏基础并不十分牢固,持续性仍待继续观察。另外,房地产投资仍未企稳,3月降幅出现扩大,同时基建投资增速也有放缓迹象,因此应对当前水泥产量保持理性观察,全年需求不宜过分乐观。

图6、图7:3月以来水泥、熟料库容比逐步上升并达到同期高位(%)

数据来源:水泥大数据(https://data.ccement.com/)

扫一扫添加微信

扫一扫添加微信